発展途上にあるIaaS、いま着眼すべきポイントとは?:特集:これからのIaaSニーズと失敗しない選択基準(1)(1/4 ページ)

急速な市場変化を受けて、多くの企業がIaaS利用に乗り出す一方で、ユーザー企業のすそ野の広がりに対応すべく、IaaSの提供するサービスもPaaS層を取り込むなど高度化しつつあるようだ。本特集の第1回ではIaaS市場の今と今後を、クラウドアーキテクトの川田大輔氏が分析する。

世界のIaaS市場概観

近年、国内でもIaaSを利用する企業が増加し、多数のIaaSプロバイダーからさまざまなサービスが提供されている。今後、企業はIaaSに何を求め、プロバイダー側はそれにどう応えていくのだろうか?――本稿では、現在の国内外のIaaSトレンドを俯瞰、分析することで、今後の市場動向と選択基準を占ってみたい。

まず、米Gartnerが毎年発表している「IaaS Magic Quadrant」の、2011年から2013年まで、3年分のデータを通じて各事業者のポジション変化を調べてみると、世界におけるIaaS市場の競争は激しく、昨年のポジションを維持するだけですら困難であることが分かる。

- 参考リンク:「The 2013 Cloud IaaS Magic Quadrant」(米Gartner)

これによると、GartnerはAmazon Web Services(以下、AWS)の競争力を圧倒的と評価しており、他のプレーヤーとの差は開く一方だ。昨年スコアを下げた米Rackspaceは競争力を回復しつつあるが、米Gartnerはそれ以上に米BlueLockに注目しているようだ。米BlueLockは「Recovery as a Service」(RaaS) を標榜し、ディザスタリカバリの自動化に取り組むIaaSプロバイダーだ。このテーマは災害の多い日本の事業者、利用者にもぜひとも着目してほしい。

一方、米IBMは2013年6月に米SoftLayerの買収を発表し、早速SoftLayerによるIBM SmartCloud Enterpriseとの置き換えを推進している。SoftLayerは仮想サーバー資源の提供のみを行う他のIaaSより自由度が高く、物理サーバーを顧客専用のサーバーとして切り出して提供することもできる。さらに、サーバーイメージは仮想サーバーでも専用サーバーでもデプロイメント可能だ。AWSとは異なる世界観を持つBlueLockやSoftLayerの競争戦略は、今後の市場において有効といえるだろう。

2013年10月には、「日本IBMが日本国内で展開しているIBM SmarterCloud Enterprise(IBM SmartCloud Enterpriseの国内呼称)を2014年1月末日をもってサービス終了する」とも報道された。現在、IBMはOpenStack向けに400名の開発者を投入しつつ、クラウド間のデータポータビリティを高める技術なども独自開発するなど、買収したSoftLayerに自社のクラウド事業を全て任せるわけではなく、今後もクラウド分野に注力していく姿勢を見せている。

では日本国内のIaaS市場はどうか?

筆者は2013年6月、アイティメディア「TechTargetジャパン」において、『【徹底比較】安心・満足なクラウドはどれだ? 62のIaaSランキング』という記事を発表した(詳しくは本稿4ページ目最後の筆者プロフィールにある「参考リンク」参照)。そのIaaSランキングのデータをアップデートする形で市場を再確認すると、2014年1月末日にサービス終了するIBM Smarter Cloud Enterpriseと、2013年5月にサービス提供開始した京セラコミュニケーションシステムのGreenOffice Unified Cloud を含めて、2013年12月現在の国内提供サービス数は63となっていた。

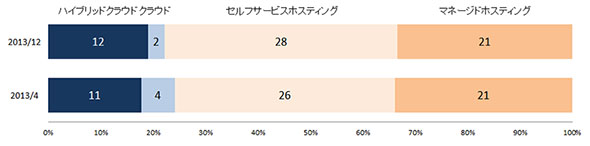

この半年間で目立つ変化は、「さくらのクラウド」の複数アベイラビリティゾーン提供 、時間課金、およびSLAの導入だ。このサービス拡充によって、さくらのクラウドはハイブリッドクラウド要件を満足させた。Fusion Communicationsの「Fusion Cloud」は2014年4月の前回調査時には導入していたオンラインサインアップを再び廃止し、NISTのクラウド定義への適合度を下げたものの、ほぼ同時期にISMS認証を取得してガバナンス成熟度を改善しセルフサービスホスティングに変容している。この他、「Grow Server」がITコアからブロードバンドタワーに事業譲渡されたこと、NTT Dataの「BizXaaS」がクラウドブローカーに衣替えしてIaaS事業から撤退したこと、富士通FIPの「オンデマンド仮想環境ホスティング」がver.2と銘打ち、利用可能なデータセンターを2つとしてサービスを拡充させたことなどが挙げられる。図2は各サービスの内訳を分類したものだ。

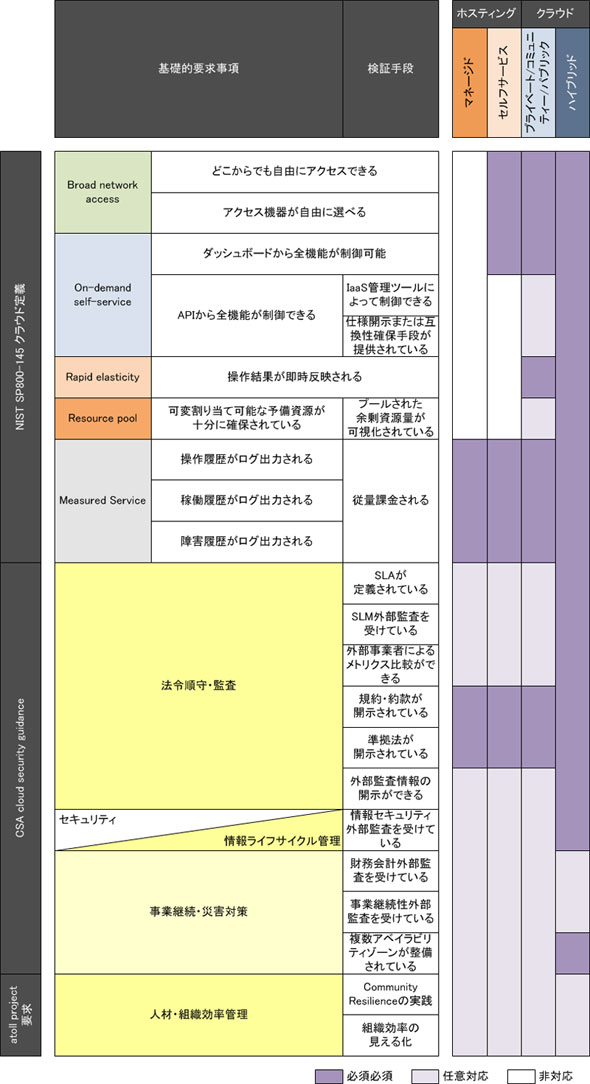

なお、ハイブリッドクラウド、クラウド、セルフサービスホスティテング、マネージドホスティングの違いは、NIST(米国国立標準技術研究所)の定義に沿った以下の基準で分類している。

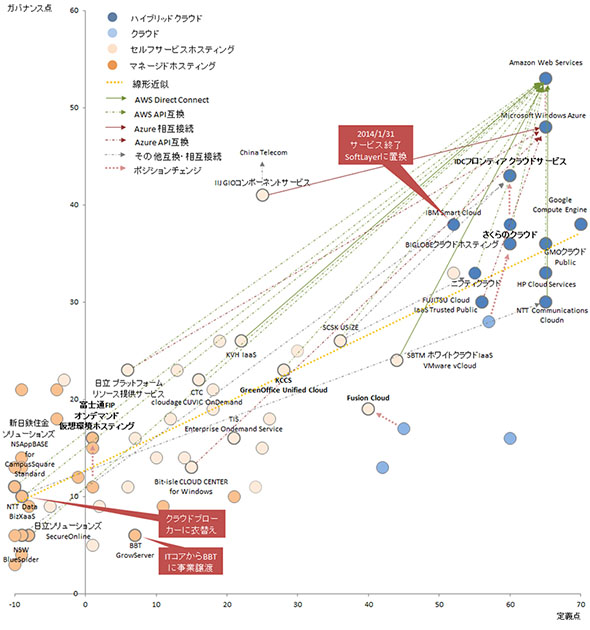

以下の図4は、NISTの定義満足度と信頼性・安定性などのガバナンス成熟度を基に、筆者が作成した分布図だ。ここではAPI互換、相互接続などの取り組みが確認できた18サービスとポジションが変わった5サービスを含む27サービスについて接続関係をプロットしているが、市場全体の在り方を検討するため、残る36サービスついてもポジションのみ記載している。

図4 NISTの定義満足度/ガバナンス成熟度を基に、筆者が作成した各サービスの分布図(2013年12月現在)/筆者注:図3を基準に調査項目とスコアを設定することで、NISTの定義満足度とガバナンス成熟度の点数化を行ったもの。TechTargetジャパン掲載の「62のIaaSランキング」と同一のスコアリング条件で作成した(原則的に「ガバナンス要求を考慮したIaaS比較」は当該事業者のWebサイトで公開されている情報だけ利用して作成しているため、サイト掲載情報が少ない事業者は不利になる。この点、NIST SP800-145定義にあるように、クラウドの本質的特徴の筆頭はOn-demand self-serviceであり、サイト上で利用者が必要とする情報が網羅的に入手できないサービスについては順位が低くなるスコアリングには妥当性があると考えている)

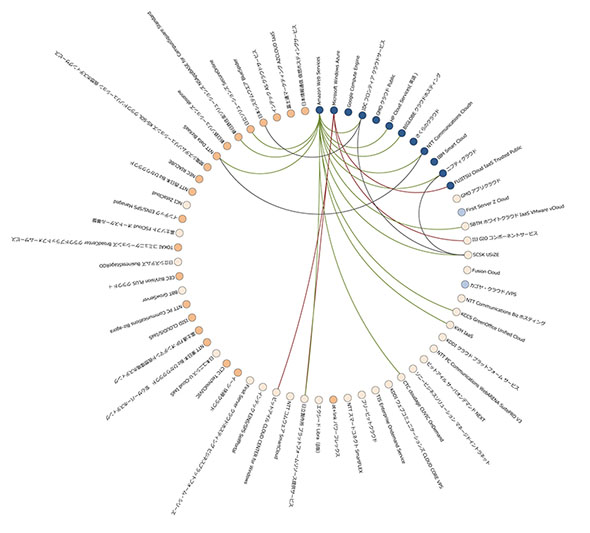

活発なコミュニティ活動や新サービス・新機能提供を行っている上位グループに対して、中堅から下位のグループでは、上位グループのいずれかとAPI互換戦略を取って上位グループのエコシステムに組み込まれることで、生存ニッチを見つけようとしているように見える。このうち14のサービスがAWSと、3サービスがWindows Azureと互換・相互接続を可能としている。IDCフロンティアとの互換・相互接続を提供しているサービスも2つあり、NiftyとCloudnにもそれぞれ1つの互換サービスが存在する。

互換・相互接続関係の分布を見取りやすくするためにネットワークグラフを作成してみた。

これらプロバイダーヘの互換・相互接続に熱心な事業者は、図4における上位グループと下位グループに集中している。もちろん、より正確な評価を行うためには、個々の事業者が持つ内部ネットワークの広がりや収容顧客数、IaaS実装に利用されている技術の類似性、PaaS層での接続関係なども含めて評価すべきだ(この点、各社には決算資料などでの情報開示の強化をお願いしたい)。だが、ささやかな規模ではあるものの、接続関係の分布がべき乗則に従っていることと、AWSとWindows Azureを中心とした非常に単純なグラフ構造が生まれていることから見て、極めて初歩的な段階ではあるが、日本のクラウドエコシステムも現実的な段階に歩を進めたといってよいと考える。

先に紹介した図4「NISTの定義満足度/ガバナンス成熟度によるプロバイダー分布図」と、図5「国内IaaSの相互接続・API互換の分布図」のどちらを見ても、図4における中堅下位は全般に動きが鈍い。この動きの鈍い中で、TISが2013年11月に発表した自律型ハイブリッドクラウドプラットフォーム開発着手のリリースは目を引く。これは資源抽象化と管理層の正統進化を目指す取り組みといえ、OpenStackなどが「Orchestration」と呼んでいる機能の延長線上にあると位置付けられる。相互接続と動的制御を前提とした計画である点が評価される。

一方、図4において上位の事業者にとっては、IaaS層におけるNISTの定義満足度/ガバナンス成熟度は一定の水準を超え、もはや差別化のポイントではなくなってしまった。例えば、NTT Communicationsの「Bizホスティング」も、広帯域サービスや高可用性の提供など、同サービスが注力しているエンタープライズ分野で必要とされる機能の深堀りを続けている。この面でBizホスティングはRaaSで注目されているBlueLockと並んで、米Gartnerの「Critical Capabilities for Recovery as a Service」調査にノミネートされ、高評価されているほどだ。

この上位グループにおいては、この半年間で急速にサービスを拡充したさくらのクラウドを含む12のハイブリッドクラウドと、独自路線を行くIIJ GIOを主たるプレーヤーとして、もはやチートキャラと化しているAWSとの競争が繰り広げられるだろう。このような状況において、2014年4月に提供が始まる「NEC Cloud IaaS」がどのようなポジションを得ることになるのかも興味深い。

下位グループでは、日立グループやNSW(日本システムウエア)のように、上位のプロバイダーとの相互接続・互換戦略の選択によって、ベースロード需要取り込みとSI受注確保を狙う事業者、TISのように独自技術開発に取り組み、生存ニッチを見いだす努力を続ける事業者、NTT Data BizXaaSのようにブローカーへの業態転換を図る事業者のように、積極的に生き残りを模索する動きが垣間見られる。それとは対照的に「Grow Server」のように事業譲渡されるサービスがある一方、IBMのように既存サービス終了と再挑戦に踏み込むプロバイダーもある。今後はそうした双方の動きに出るプロバイダーが増加し、ますます市場での明暗が分かれてくるのではないだろうか。

こういった既参入組の優勝劣敗の明確化と再挑戦の動きに加え、ベアメタルクラウドや自動制御など、新たな武器を携えての新規参入も予想され、2014年はIaaSがもう一段進化する1年となることが予想される。

Copyright © ITmedia, Inc. All Rights Reserved.