個人への投資で“夢に共感する”満足感を

日本初の“P2P融資”がスタート、その狙いとは

2008/10/15

お金を借りたい人と貸したい人をネット上でオークションサイトのように結びつけるソーシャルレンディングサービス「maneo」(マネオ)が10月15日にスタートした。借りたい人が借り入れ目的や希望金額、設定金利、返済スケジュールなどをオークション形式で出し、それに貸したい人がオリジナルの金利を引き下げつつ入札するという形で応じることで貸借を成立させる。

10月15日にスタートした「maneo」(http://maneo.jp)

10月15日にスタートした「maneo」(http://maneo.jp)世界的にも3年程度の新しいビジネスモデル

maneo株式会社 代表取締役社長 妹尾賢俊氏

maneo株式会社 代表取締役社長 妹尾賢俊氏2005年にイギリスでベンチャー企業の「Zopa」が立ち上がったのを皮切りに、“P2P融資”または“ソーシャル融資”ともいうべき同様のビジネスモデルでサービスを提供する企業は、準備中のものも含めてワールドワイドで現在30サイト強ある。米国では2006年初頭に「Prosper」が立ち上がり同様のサービスを開始。すでに取引のボリュームは1億8000万ドルに及ぶという。

日本国内に関しては、イギリスのZopaが米国とイタリアに続いて日本市場への参入を3月に表明していたが、現在のところサービスインをアナウンスしていない。maneoが同サービス提供の第1号となった形だ。

同社は2年半にわたって関連省庁との調整、法的問題のクリア、パートナー企業との協業とスタート準備を進めてきた。10月10日に事前説明会を開いたmaneo株式会社 代表取締役社長で共同創業者の1人、妹尾賢俊氏は「やっとスタート台にこぎつけたところ」と語る。

匿名性の高いSNSを統合

P2P融資サービスを提供するサイトは多くあるが、ブログやコミュニティ機能、“mane友”などソーシャルサービスの機能を統合したサービスは「世界的にもmaneoが初めてではないか」(妹尾氏)という。借り手と貸し手のコミュニケーションを密にすることで、金利のパフォーマンスよりも、自分のお金がどういう人にどういう目的で使われるかに関心がある貸し手の需要を掘り起こしたい考えだ。借り手の人柄やコミュニティでの評判を知ることは融資の判断にも役立つ。

ZopaやProsperといった先行サービスが実名で顔写真の掲載も行うユーザーがいるのに対して、maneoではニックネームを使い匿名のまま交流できるのも特徴だ。ただし、借り手のユーザー登録の際には書面による本人確認のほか、外部信用情報機関による評価を勘案した独自のスコアリングを行い、一定の信頼性を担保する。借り手として登録できるのは20〜60歳の日本在住者で年収300万円以上が条件。スコアリングは職業や年収、勤続年数、家族構成、借入残高などで行い、それに基づいて借りられる金額や期限の上限をユーザー個別に設定する。借入金の上限はスコアリングによって10〜200万円の間で決まる。

同社では、金額ベースでみれば大きな金額を動かす少数の大口投資家がローンの大半を占めることになると見ているという。ただ、合計金額としては少ないものの小額の投資を行う多くの個人の貸し手に対して、“情緒的価値”を提供していくという側面にも注目しているという。「若い人の中にはリターンは副産物と考える人もいる」(妹尾氏)。maneoのオークションカテゴリーには「教育資金」「住宅関連」「マイカー購入」「旅行資金」「事業資金」「入院・治療」「借入金返済」などが並ぶ。例えば向上心のある若者の留学資金を融資という形で応援し、その経緯についてブログで知り、交流することは投資信託とは異なり“夢に共感する”満足感があるという。maneoでは、銀行預金、投資信託、株式投資などに並ぶ資産運用の選択肢として、ソーシャルレンディングを位置付けているという。

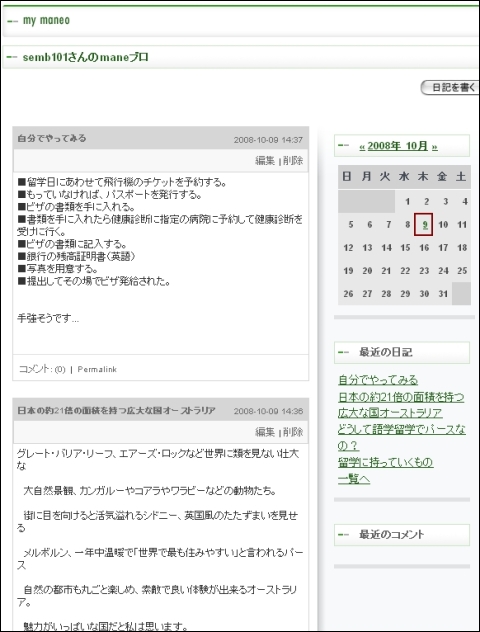

maneoがサービスインに先立ち、オークションリストの利用イメージを示すために公開したデモンストレーション画面

maneoがサービスインに先立ち、オークションリストの利用イメージを示すために公開したデモンストレーション画面 ブログの利用イメージ。留学目的の融資では、留学準備を借り手が綴ったり、成果を報告するなどの利用例が考えられるという

ブログの利用イメージ。留学目的の融資では、留学準備を借り手が綴ったり、成果を報告するなどの利用例が考えられるという融資の中心はライフイベント

maneo創業前に大手都市銀行で法人営業を担当していた妹尾氏は「お金の流れはよく見えていた」という。ただ、少子高齢化や格差社会が進む中で資金が偏在していくのではないかと感じていたという。「例えば20代後半から30代のライフステージでは出産や引っ越しなどのライフイベントがある一方、若い間はキャッシュフローがあっても一時的にまとまったお金が足りなくなるケースが出てくるのではないか」(妹尾氏)。自身が20代で資金繰りに苦労した経験をもつ妹尾氏は「ソーシャルレンディングというビジネスモデルに出会い日本でもやりたいと思った。これならオーダーメードで身の丈にあったローンが組める」(妹尾氏)と感じたという。

同社は成約する融資の平均額は50〜60万円程度と見ているという。maneoの融資の利用形態は、銀行の無担保目的別ローンに重なるが、「教育ローンなら金利は3〜4%だが入学金や授業料が対象。留学資金は入らないため6〜8%の金利となる」(妹尾氏)など柔軟性に欠ける面がある。一方、使い道を問わないカードローンとなると10〜12%と金利は跳ね上がる。

maneoでは借り手がスタートの金利を設定し、これを貸し手候補が下げていく形で入札する“逆オークション”方式を採る。複数の貸し手による分割落札も可能。融資が成立した場合、maneoは成約額の1.5%を手数料として徴収するほか、毎月の返済額の1.5%を金利として徴収する。

前例のないサービスのため、現時点で融資の平均落札金利を予測するのは難しいとしながらも妹尾氏は、多くの融資で金利は6〜8%の枠に収まるケースが多いのではないかという。そこからmaneoの手数料1.5%と、2〜3年半という融資期間で発生する金利の1年分0.5%を差し引いた4〜6%が貸し手から見た金利になるのではないかという。

小額・分散投資を推奨し、貸し倒れリスクを平準化

借り手が返済不能に陥る“貸し倒れ”のリスクは、貸し手が負う。ただ、1人の貸し手が1人の借り手に貸せる金額を1万円〜20万円と上限を設けたことで、小額投資、分散投資を促す仕組みを取り入れた。例えば貸し手として50万円を投資するには最低3人に融資する必要がある。maneoは貸し手と借り手にプラットフォームを提供するだけだが「リスク低減や債権回収の努力はしていく」(妹尾氏)とし、そのための仕組み作りや管理工数を手数料として徴収する考え方だという。

貸し倒れの発生率については、「消費者金融では貸し倒れの発生率が7%程度だが、年収が300万円以下の借り手が40%を超える。maneoでは年収300万円以上が条件なので貸し倒れのリスクは低くなる」(妹尾氏)ことや、先行するZopaの貸し倒れ率が1%程度であることなどから、貸し倒れとなるケースは全体の3%以下と予想しているという。貸し倒れまで勘案した場合、投資の実質リターンの金利は1〜3%ではないかという。

目標は2011年までに300億円の成約

maneoでは2011年の3月末までに3万件、300億円の成約を見込む。「銀行の無担保目的別ローンの残高は7兆円から8兆円。返済期間は5年から7年ぐらい。つまり1兆5000億円ぐらいが毎年入れ替わっている。この市場規模からすれば300億円は過大な目標ではないと思っている」(妹尾氏)。ユーザー獲得のめどについては「鶏と卵で貸し手と借り手の両方が必要だが、どちらかといえば良質な借り手となる方に来ていただくほうが難しいと考えている」(同)と話している。

関連リンク

関連記事

情報をお寄せください:

- 完全HTTPS化のメリットと極意を大規模Webサービス――ピクシブ、クックパッド、ヤフーの事例から探る (2017/7/13)

2017年6月21日、ピクシブのオフィスで、同社主催の「大規模HTTPS導入Night」が開催された。大規模Webサービスで完全HTTPS化を行うに当たっての技術的、および非技術的な悩みや成果をテーマに、ヤフー、クックパッド、ピクシブの3社が、それぞれの事例について語り合った - ソラコムは、あなたの気が付かないうちに、少しずつ「次」へ進んでいる (2017/7/6)

ソラコムは、「トランスポート技術への非依存」度を高めている。当初はIoT用格安SIMというイメージもあったが、徐々に脱皮しようとしている。パブリッククラウドと同様、付加サービスでユーザーをつかんでいるからだ - Cisco SystemsのIntent-based Networkingは、どうネットワークエンジニアの仕事を変えるか (2017/7/4)

Cisco Systemsは2017年6月、同社イベントCisco Live 2017で、「THE NETWORK. INTUITIVE.」あるいは「Intent-based Networking」といった言葉を使い、ネットワークの構築・運用、そしてネットワークエンジニアの仕事を変えていくと説明した。これはどういうことなのだろうか - ifconfig 〜(IP)ネットワーク環境の確認/設定を行う (2017/7/3)

ifconfigは、LinuxやmacOSなど、主にUNIX系OSで用いるネットワーク環境の状態確認、設定のためのコマンドだ。IPアドレスやサブネットマスク、ブロードキャストアドレスなどの基本的な設定ができる他、イーサネットフレームの最大転送サイズ(MTU)の変更や、VLAN疑似デバイスの作成も可能だ。

キャリアアップ

- - PR -

- - PR -

転職/派遣情報を探す

「ITmedia マーケティング」新着記事

「サイト内検索」&「ライブチャット」売れ筋TOP5(2025年5月)

今週は、サイト内検索ツールとライブチャットの国内売れ筋TOP5をそれぞれ紹介します。

「ECプラットフォーム」売れ筋TOP10(2025年5月)

今週は、ECプラットフォーム製品(ECサイト構築ツール)の国内売れ筋TOP10を紹介します。

「パーソナライゼーション」&「A/Bテスト」ツール売れ筋TOP5(2025年5月)

今週は、パーソナライゼーション製品と「A/Bテスト」ツールの国内売れ筋各TOP5を紹介し...