FinTechで始まる、APIで広がる、他業種連携によるビジネス拡大の可能性とは:特集:FinTech入門(8)(1/2 ページ)

FinTechによって広がりつつある非IT企業によるAPI公開。「Fintechが導くAPIイノベーション 実践企業がノウハウを語る、API活用セミナー」の模様から、FinTechの現状や、APIによる効果の1つである、他業種連携の可能性を探る。

特集:FinTech入門――2016年以降の金融ビジネスを拡張する技術

「Finance(金融)」と「Technology(技術)」を足した造語である「FinTech」。その旗印の下、IT技術によって金融に関わるさまざまな業務や処理を利便化し、ビジネスの拡大を図る動きが国内金融業界から大きな注目を浴びている。大手銀行からスタートアップまで「FinTech」という言葉を用い、新しいビジネスを展開するニュースが相次いでいる。言葉が氾濫する一方で、必要な技術について理解し、どのように生かすべきか戦略を立てられている企業は、まだ多くないのではないだろうか。本特集では金融業界がFinTechでビジネスを拡大するために必要な技術要件を浮き彫りにし、一つ一つ解説していく。

昨今、日本においてもFinTechへの流れが急加速しており、金融関連サービスと他業種のサービスを連携させ、新たなビジネスの創出に取り組む企業が増えている。このサービス連携実現のために必要不可欠となるのがAPI(Application Programming Interface)の公開・活用である。2016年3月17日に日本IBMが開催したセミナー「Fintechが導くAPIイノベーション 実践企業がノウハウを語る、API活用セミナー」では、FinTechの波で劇的に変わりつつある金融業を中心に、API活用でつかめるビジネスチャンスを探るとともに、API公開における課題と解決策が紹介された。

本稿では、幾つかの講演の模様から、FinTechの現状や、API公開による効果の1つである、他業種連携の可能性を探る。

「FinTechというキーワードは今がピーク」「3年後には『FinTech』は当たり前」

最初の基調講演には、マネーフォワード 取締役 兼 Fintech研究所長の瀧俊雄氏と、同 取締役CTOの浅野千尋氏の2名が登壇。まず、瀧氏が、「Fintechがもたらす新たな未来」をテーマに、Fintech研究所の知見を踏まえながら、FinTechの現状や今後の可能性、未来像について語った。

マネーフォワードでは、銀行におけるAPI公開など新しいモデルの前提となる技術検証に取り組みながら、Fintech研究所を通じて、FinTechに関する情報発信や政策提言など多岐にわたる取り組みを行っている。

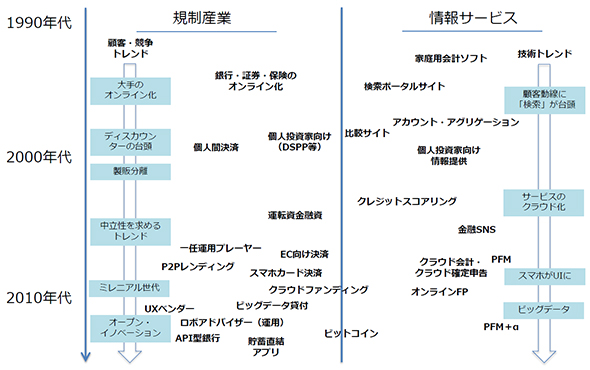

瀧氏は、FinTechを取り巻く状況について、「先進的な技術を使った“FinTech 2.0”が注目されているが、現実には、スマートフォンの普及によって、ようやく“FinTech 1.0”であるオンラインバンキングが浸透してきているのが実情である。使われるFinTechアプリは、ユーザー体験至上主義になっており、ユーザーにとって“最速もしくは最高”を実現したアプリしか支持されていない。一方、FinTech企業には、ユーザーの意思決定から取引までのラグを最小化するアプリを提供することが求められている。また海外では、銀行やカードを持てない“アンバンクド問題”を解消する手段として、FinTechが重要な役割を果たそうとしている」と指摘する。

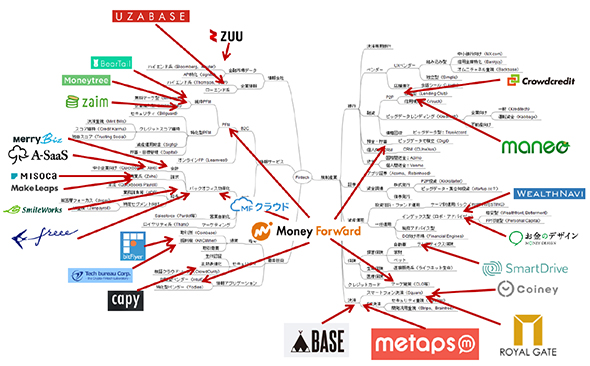

現在、FinTechが進展している主な分野としては、「個人・中小法人向け貸付(P2P、ビッグデータ)」「PFM・会計サービス」「資産運用」「決済」「銀行インフラ」「要素技術」の6つを挙げ、「国内FinTech企業の資金調達額は年々増加しており、2015年は前年から倍増を達成した。特に、決済やPFMの分野を中心に調達額が伸びている」という。

FinTechの未来像について瀧氏は、「FinTechというキーワードは、今がピークであると考えている。今後は実用化に向けた検証が行われる中で、話題性ではなく、各サービスの真価が問われてくる。3年後には、『FinTech』(と現在呼ばれていること)は当たり前になり、決済、融資、資産運用、保険、購買体験、登記など個別の取り組みが重視されてくるだろう」との見解を示す。

FinTechの実用化に伴い、日本もキャッシュレス社会への動きがさらに加速していく。電子マネーやデビットカードの用途が拡大し、レジで現金を使う機会が減ることで、ATMの需要も低下することが予測される。「そうした環境の中で、銀行と預金者をつなぐために重要な役割を担うのが、銀行が提供するAPIであると考えている。FinTech実用化時代における銀行の価値はATMの近さではなく、APIの公開・活用が重要になってくる」(瀧氏)

金融×金融以外をつなぐ、APIによる他業種連携の可能性

続いて登壇した浅野氏は、「Fintechで始まる、APIで広がる、他業種連携によるビジネス拡大の可能性」をテーマに、マネーフォワードが実践するAPIを使った他業種連携の取り組みを紹介した。

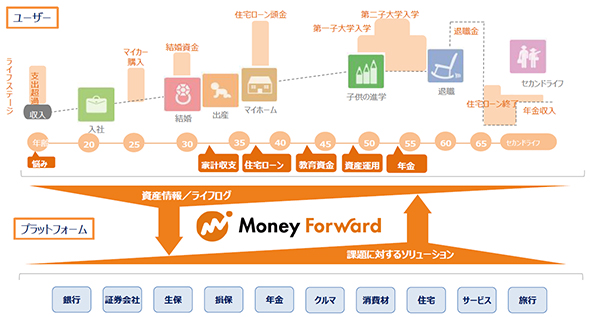

マネーフォワードでは、個人向け全自動家計簿サービス「マネーフォワード」(アプリ、Web)と、法人向けクラウド型ERPサービス「MFクラウドシリーズ」を提供し、2つのFinTech領域でビジネスを展開しているが、「当社は、お金に関するあらゆる情報を集約し、パートナー企業のサービスとユーザーをマッチングさせるプラットフォームを目指している」(浅野氏)。

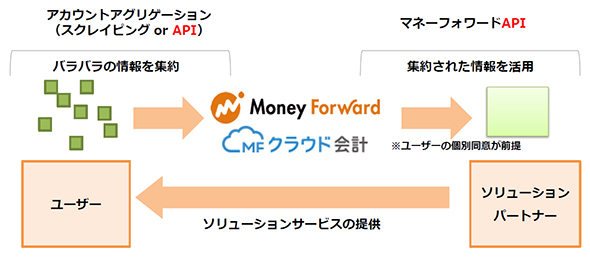

そのために必要となる要素がアカウントアグリゲーション(スクレイピングまたはAPIで実現)技術による『情報集約』と、マネーフォワードAPIを活用した『ユーザーへのソリューション提供』であり、「いずれの要素もAPIによるオープン連携が中核になる」と、浅野氏は同社のビジネスモデルはAPIエコシステムによって成り立っていることを強調した。

情報集約に関する他業種との連携としては、住信SBIネット銀行、静岡銀行、クレディセゾン、bitFlyer、Lightning、Airレジ、SquareなどとのAPI接続に取り組んでいるという。「とくに金融業界ではAPI化の流れが加速しており、情報をオープンにして他サービスとの連携を推進している。その中で当社では、社内プロジェクト『Open Bank APIプロジェクト』を発足。国内初の銀行APIの実現に向けて、住信SBIネット銀行および静岡銀行と業務提携を行い、各銀行とのAPI接続を進めている」と、浅野氏は、銀行APIの早期実現に意欲を見せた。

加えて浅野氏は、クレディセゾンとのAPI接続の概要についても詳しく紹介。「セゾンコネクトAPIに完全対応し、セゾンカードの明細をAPI経由で連携している。『セゾンNetアンサー』の利用明細をマネーフォワードに保存することで、閲覧期間を1年に拡大した。さらに、カード利用回数が月間10回未満のユーザーの場合、マネーフォワードにクレジットカードを登録した後は、カード利用回数が登録前の平均1.7倍に増加する効果も見られた」としている。

ユーザーへのソリューション提供に関する他業種連携では、Yahoo!JAPAN、関西電力、エネチェンジ、カカクコム、お金のデザインといったパートナーが、マネーフォワードAPIを利用した連携サービスを提供する予定だという。これに向けて同社では、他業種のサービスパートナーとの連携強化施策として「マネーフォワードApps」をリリース。「サービスパートナーが、マネーフォワードAPIのOAuth認証などを利用したアプリを開発し、『マネーフォワードApps』上で公開することで、マネーフォワードユーザーへの効果的な訴求を可能にした」(浅野氏)という。

この他、「MFクラウド請求書」のAPIと、ココペリインキュベートの「SHARES AI」との接続も進めており、「SHARES AIとMFクラウド請求書のAPI連携によって、未回収の請求書をいち早く検知し、弁護士などの専門家にスムーズに相談できるサービスを提供することが可能となる。不良債権の発生から弁護士への相談までを一気通貫する人工知能サービスを実現することで、中小企業のビジネスリスクを軽減する」(浅野氏)と、法人向けにもパートナーと連携したソリューション提供を進めていく考えを述べた。

最後に浅野氏は、「今後も、当社はあくまで情報の集約と可視化に特化し、ユーザーへのソリューション提供については、APIを活用した他業種連携によってビジネスを展開していく」と、マネーフォワードが取り組むAPI戦略をまとめた。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

5分で絶対に分かるAPIマネジメント、API経済圏

5分で絶対に分かるAPIマネジメント、API経済圏

「API管理」の概要と必要性、技術構成、主要ベンダーなどについて解説。さらに、今注目される「API」の概要と、SOAとの違い、APIの公開における4者の役割と課題、今後どうなるのかについても紹介する。 freeeがAIを使った経営分析ツールと連携

freeeがAIを使った経営分析ツールと連携

freeeでAIを使った経営分析ツールも連携可能に。開発者向けAPI提供プログラム「freee Developers Community」も本格始動させる。 Visaが決済サービスなどのAPIをオープンに提供、開発者向けプログラムを開始

Visaが決済サービスなどのAPIをオープンに提供、開発者向けプログラムを開始

米Visaは2016年2月4日(米国時間)、同社の提供する各種サービスをアプリケーションから直接利用できるAPIを包括的に提供する開発者向けプログラム、「VISA Developer」を提供開始した。