銀行がFinTech時代を勝ち抜くために行うデータ活用の事例とアーキテクチャ、テクノロジー:FinTech時代、銀行系システムはどうあるべきか(4)(1/3 ページ)

本連載では、銀行系システムについて、その要件や歴史を整理しつつ、スマートフォンを使う銀行取引やブロックチェーンなど、新しい技術が及ぼす影響を考察していきます。今回は、銀行を取り巻く環境の変化を整理し、顧客理解をより深める「データ分析」について詳細に見ていきます。

銀行を取り巻く環境の変化

本連載「FinTech時代、銀行系システムはどうあるべきか」では、銀行系システムについて、その要件や歴史を整理しつつ、スマートフォンを使う銀行取引やブロックチェーンなど、新しい技術が及ぼす影響を考察していきます。

前回の「FinTech時代の銀行に求められるSoE/SoRアーキテクチャとAPI管理とは」から、銀行オンラインシステム発展の歴史や伝統的なアプローチを踏まえて、FinTech時代に向けて、銀行システムアーキテクチャに求められる要件について整理しています。今回は、銀行を取り巻く環境の変化を整理し、顧客理解をより深める「データ分析」について詳細に見ていきます。

さて、「良いバンキングサービスは必要とされているが、銀行が必要とされているわけではない」とは、Citiグループリテール部門チーフマーケティングオフィサーのヘザーコックス氏が伝えた衝撃的なメッセージです(参考)。

書籍『Bank3.0 脱・店舗化するリテール金融戦略』(ブレット・キング 著、上野博 訳、東洋経済新報社 刊)によれば、「価値のバランスは消費者側に移り、顧客が主導権を持ち、選択権を握っている」と語られています。

銀行は顧客中心主義へのブレークスルーを現実のものとして迫られているといえるでしょう。

顧客の変化

今後、銀行はどのようにして顧客と向き合い、顧客の理解を深めていけばいいのでしょうか。顧客が銀行に求める期待は多岐にわたっています。表1に示すような顧客理解、顧客経験の深化は、グローバルの先進的な銀行では実際に取り組みが進められています。

| 顧客の期待 | 銀行に求められる対応 |

|---|---|

| Find me | 新たな顧客セグメントを見つけるために分析し、可視化していく |

| Ask me | 商品、サービス、そしてソーシャルの側面から顧客にアプローチする |

| Advise me | 顧客には、顧客を理解したエキスパートによってコンタクトする |

| Know me better | 顧客のWantsとNeedsを完全に理解してサービスをオファーすること |

| Stick with me | 顧客の生活に結び付いたデータで洞察を深める |

| Excite me | 予期しないタイミングで期待以上のサービスを提供する |

| Compare me | 類似した属性の人(People like me)が何をしているかを分析して提示する |

| Trade with me | 商品サービスの優遇と引き換えに、さまざまな顧客データや新しいアイデアを共有してもらう |

| Educate me | オンライン教材や、「今の売れ筋」など旬な話題を提供する |

| Alert me | リアルタイムの予測分析により、パーソナライズされたコミュニケーションを行う |

| Let me choose | ニーズに合う複数の案を提示し、顧客に選択肢を与える |

| Protect me | 多要素でのセキュリティ対策によって顧客を守る |

例えば、上記の「Advise me」では、Royal Bank of CanadaがRBC Advise Centreで顧客データの分析に基づくエキスパートのアドバイスサービスを提供し、顧客満足度が5位から1位に向上したそうです。

また「Excite me」では、TDBankがパーソナライズされた特別な顧客体験を提供するATMサービスを実現しました。このサービスではATMは「Automatic Teller Machine」ではなく、「Automated Thanking Machine」と呼ばれています。

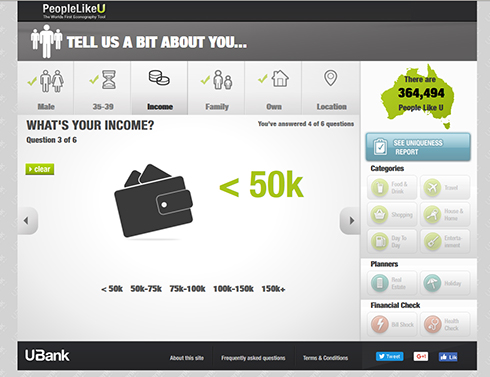

さらに「Compare me」では、UBankが「People Like U」というサービスで自分と類似属性の人の投資傾向情報を提供し、そこからさまざまなサービスや商品への送客を促しています。

これらは全て、銀行の内部や外部のデータを徹底的に活用し分析した結果、実現されたものです。

テクノロジーの変化

こうした新たなデータ活用の取り組みには、テクノロジーの進化が大きく貢献しています。Harvard Business Reviewで示された「Analytics 3.0」では、データ活用テクノロジートレンドの変遷を大きく3つのステージに分けて説明しています。

- Analytics 1.0

数十年前からの基本的なデータ分析の取り組みでよく見られる状況としては、データ分析よりも準備に多くの時間を要したり、小規模の分析モデルを作るのにコストと時間を大量に要したりするなどの課題に数多く直面していました。また、予測やシミュレーションなどの高度な目的ではなく、データの可視化や課題の整理などを主に行っているのが「Analytics 1.0」のステージです。

- Analytics 2.0

2000年代に入ると、扱うデータ量(Volume)、データ処理の速度(Velocity)、データの種類(Variety)が飛躍的に増加し、いわゆる「ビッグデータ」が現実のものとなってきました。

このステージでは、データ分析により多くのリソースを使えるようになり、さらに多種多様な大量データの関連性に着目して分析を行えるようになります。また、分析モデルはビジネスオーナーのニーズに基づいて反復的に洗練させながら、レポーティングやチャート整理ではなく、予測に基づくアクションにつなげることを重視するようになります。

- Analytics 3.0

データ分析ソリューションが意思決定の現場で使われるようになり、ジャストインタイムのデータ分析に基づいて成果に結び付くビジネスプロセスに組み込まれていきます。継続的なビジネス成果のためにリアルタイムからヒストリカルのデータ分析をミックスした新たなソリューションが実現します。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

みずほ銀行が日立のプライベートクラウド採用、次期勘定系システムに

みずほ銀行が日立のプライベートクラウド採用、次期勘定系システムに

日立製作所の従量課金型プライベートクラウドサービスが、みずほ銀行の次期勘定系システムと、2016年度に稼働予定の総給振システムに採用された。 FinTech時代の到来で日本の金融システムはどう変わるのか?――銀行グループ改革と金融規制の在り方を問う

FinTech時代の到来で日本の金融システムはどう変わるのか?――銀行グループ改革と金融規制の在り方を問う

金融とITの融合によって多様で革新的な金融サービスを生み出す原動力になると期待されるFinTech。FinTechは日本の金融システムに何をもたらそうとしているのか? 1月20日に開催された「BINET倶楽部セミナー」では、日本総合研究所の副理事長で金融審議会の臨時委員を務める翁百合氏が「FinTechの現状と日本の金融システム」と題して講演を行った。 金融庁はFinTech革命にどう向き合うのか?――新たな決済サービス、キャッシュマネジメントサービス、電子記録債権、XML電文、国際ローバリュー送金、そして規制改正

金融庁はFinTech革命にどう向き合うのか?――新たな決済サービス、キャッシュマネジメントサービス、電子記録債権、XML電文、国際ローバリュー送金、そして規制改正

金融とITの融合によって多様で革新的な金融サービスを生み出す原動力になると期待されるFinTech。FinTechは日本の金融システムに何をもたらそうとしているのか? 1月20日に開催された「BINET倶楽部セミナー」では、金融庁総務企画局企画課で企画官を務める神田潤一氏が「日本におけるFinTechの活性化に向けた金融庁の取り組み」と題して講演を行った。