金融庁はFinTech革命にどう向き合うのか?――新たな決済サービス、キャッシュマネジメントサービス、電子記録債権、XML電文、国際ローバリュー送金、そして規制改正:特集:FinTech入門(6)(1/4 ページ)

金融とITの融合によって多様で革新的な金融サービスを生み出す原動力になると期待されるFinTech。FinTechは日本の金融システムに何をもたらそうとしているのか? 1月20日に開催された「BINET倶楽部セミナー」では、金融庁総務企画局企画課で企画官を務める神田潤一氏が「日本におけるFinTechの活性化に向けた金融庁の取り組み」と題して講演を行った。

特集:FinTech入門――2016年以降の金融ビジネスを拡張する技術

「Finance(金融)」と「Technology(技術)」を足した造語である「FinTech」。その旗印の下、IT技術によって金融に関わるさまざまな業務や処理を利便化し、ビジネスの拡大を図る動きが国内金融業界から大きな注目を浴びている。大手銀行からスタートアップまで「FinTech」という言葉を用い、新しいビジネスを展開するニュースが相次いでいる。言葉が氾濫する一方で、必要な技術について理解し、どのように生かすべきか戦略を立てられている企業は、まだ多くないのではないだろうか。本特集では金融業界がFinTechでビジネスを拡大するために必要な技術要件を浮き彫りにし、一つ一つ解説していく。

FinTechは日本の金融システムに何をもたらそうとしているのか? 「FinTech」をテーマに2016年1月20日に開催された「BINET倶楽部セミナー」では、金融庁総務企画局企画課で企画官を務める神田潤一氏が「日本におけるFinTechの活性化に向けた金融庁の取り組み」と題して講演を行った。本稿では、同氏の講演のエッセンスをお届けする。

世界のFinTechの流れに取り残されないために

金融とITの融合によって新たなサービスや価値を生み出す「FinTech」ビジネスが世界的に急拡大している。この動きは、世の中にどのようなインパクトを与えるのだろうか。

欧米では既に数年前から、FinTechの台頭が脅威を持って受け止められている。例えば、英国『フィナンシャル・タイムズ』紙は、2014年4月14日の紙面で「FinTechベンチャーが銀行を削り取る」という旨の記事を掲載。「FinTechが既存の銀行のビジネスに大きな脅威を与える可能性がある」と警鐘を鳴らしている。

実際に、FinTechによって世の中はどのように変わろうとしているのか。

象徴的な事例として神田氏が最初に紹介したのは、中国のアリババが2015年3月にドイツのIT見本市「CeBIT」で発表した顔認証決済技術「Smile to Pay」である。この技術を使えば、利用者は現金もクレジットカードも暗証番号も必要とせず、まさに「顔パス」で買い物をすることが可能になる。

神田氏がもう1つ紹介した事例は、人工知能を活用した融資サービスである。これは、インターネットを使った電子商取引(EC)や、クレジットカード決済などで発生した大量の多角的情報、すなわち「ビッグデータ」を、人工知能を駆使して分析することによって個人の信用度を特定し、瞬時に融資条件と返済期限を提示して融資を実行するものだ。

こうしたサービスが実現されるようになれば、これまで金融機関が独占してきた信用情報も金融機関だけのものではなくなり、決済を担う金融機関以外の業者が信用情報を使って、融資ビジネスを主導できるようになる。このことは、既存の銀行のビジネスモデルを根本的に変えるほどのインパクトを持っている。

神田氏は、「金融庁は、FinTechによってもたらされる大きな変化に適切に対応することができなければ、世界に取り残されてしまうという強い危機意識を持って決済業務の高度化に取り組んでいる」と力を込める。

FinTech対応に向けた金融庁の検討が3つの分野でスタート

金融庁は、FinTechを巡る金融環境の変化に対するためにどのような取り組みを行っているのだろうか。本格的な検討がスタートしたのは、2014年9月のことだ。麻生金融担当大臣による「決済業務等の高度化に関する検討」の諮問を受けて、金融審議会は10月に「決済業務等の高度化に関するスタディ・グループ」(以下、決済スタディグループ)を発足させた。

決済スタディグループは、12回にわたって開催され、2015年4月には中間整理が公表された。中間整理では、今後検討すべき課題として、【1】リテール分野、【2】ホールセール分野、【3】決済インフラ、という3つの柱が提示された。それを受け、2015年7月には、この3つの柱に関して、具体的にどのように制度改正やインフラ改革を進めていくのかを検討する「決済業務等の高度化に関するワーキング・グループ」(以下、決済ワーキンググループ)が決済スタディグループに代わって組織され、2015年末までその作業が進められてきた。

ここからは、決済業務の高度化に向けた3つの柱について、決済スタディグループでの研究内容と、決済ワーキンググループの検討内容を紹介していくことにしよう。

【リテール分野】金融機関以外が新たな決済サービスを提供

リテール決済サービスの分野では、これまで日本の金融機関は、海外にない高機能のATMの導入、モバイルシステムを利用した電子マネーの実現、ネット専業銀行の定着など、世界の最先端の決済サービスを提供してきた。

しかし、この分野にも既存の金融機関を脅かすFinTechの新しい波が押し寄せている。神田氏がその例としてまず挙げたのが、スマートフォンやタブレットのジャックに差し込むだけでクレジットカードを読み込んで決済することができる小型のカード決済リーダー(ドングル)の登場だ(参考:Twitter創業者の新事業「Square」の衝撃)。これにより、従来のようなカード読み取り機器は不要になり、技術的には個人間でもクレジットカード決済も可能になるなど、決済サービスの多様化が期待されている。

次に神田氏が挙げたのは、モバイルペイメント分野での新たなサービスの登場だ。例えば、LINEが提供する「LINE Pay」では、LINEの「友だち」同士であれば、相手の口座番号を知らなくても、無料で送金できる。このように、決済を起点に新たな金融ビジネスが登場する動きが活発化しつつある。

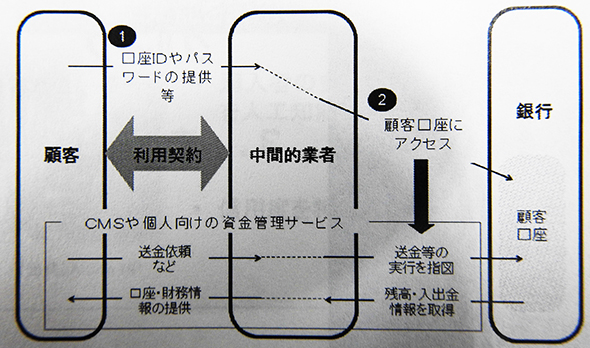

神田氏が挙げたもう1つの例は、顧客と銀行との間に位置する中間的業者による金融サービスの提供である。中間的業者は、銀行免許は持っていないが、銀行と提携することによって、顧客と直接利用契約を結んで金融サービスを提供する。銀行側からは、自分の顧客と取引しているようにしか見えない。これは、既存銀行の業務のアンバンドリング化(分解)によって生まれたサービスを活用する事例として注目されている。

こうした動きに対して、決済スタディグループの中間整理では、「銀行業務の在り方そのものを見直していかなければ、世界的なイノベーションから取り残される」という強い危機意識の下で、銀行だけではなく、多様なプレーヤーが参加できるようにすること。また、銀行に対しても、自前主義を改め、オープンイノベーション(外部連携による革新)を重視した体制を構築し、ITベンチャーとの連携を推進することなどを求めている。

Copyright © ITmedia, Inc. All Rights Reserved.

関連記事

みずほ銀行が日立のプライベートクラウド採用、次期勘定系システムに

みずほ銀行が日立のプライベートクラウド採用、次期勘定系システムに

日立製作所の従量課金型プライベートクラウドサービスが、みずほ銀行の次期勘定系システムと、2016年度に稼働予定の総給振システムに採用された。 FinTechのスタートアップ企業を支援、電通国際情報サービスが拠点を開設

FinTechのスタートアップ企業を支援、電通国際情報サービスが拠点を開設

電通国際情報サービスは、FinTech関連のスタートアップ企業の成長を支援する産業拠点「The FinTech Center of Tokyo Fino Lab」を開設する。有望なスタートアップ企業を発掘し、それらの企業がサービス開発に集中できる環境やリソースを提供する。 国内の金融IT市場は堅調、IDCジャパンが最新市場予測を発表

国内の金融IT市場は堅調、IDCジャパンが最新市場予測を発表

IDCジャパンが、国内金融IT市場について最新予測を発表。前年比成長率は0.6%と堅調で、特にメガバンクは3.0%と強めを予想した。金融機関は積極的なIT活用を模索しており、FinTech企業との連携を強化する大手金融機関が増加するとした。 銀行マンや投資家らがあなたのFintechビジネスモデルをモノにしてくれるかもしれないプログラム

銀行マンや投資家らがあなたのFintechビジネスモデルをモノにしてくれるかもしれないプログラム

アイデアと技術がある若い企業を銀行などが支援。三菱東京UFJ銀行が4カ月間の集中プログラムの参加者を募集する。 Fintechの投資が拡大、ブロックチェーン技術への注目も高まる

Fintechの投資が拡大、ブロックチェーン技術への注目も高まる

アクセンチュアは、Fintech投資に関する最新調査結果を発表した。アジア太平洋地域でのFintech投資は、2015年1〜9月で約35億ドルに達した。日本でのFintech投資も同期間で既に約4400万ドルに達している。 FinTechへのアプローチを強化 Pivotalジャパン、日本IBMなど

FinTechへのアプローチを強化 Pivotalジャパン、日本IBMなど

Pivotalジャパンや日本IBMなどが立て続けにFinTechへのアプローチ強化を発表。金融機関が持つシステムの現代化を支援し、自社の開発プラットフォームによるアプリケーション開発環境を提供する動きも活発になっている。