Rによるオープン・データの可視化(1):実践! Rで学ぶ統計解析の基礎(3)(2/2 ページ)

「競争の作法」の主張を検証する

次の例では、一橋大学大学院の経済学研究科教授をされている齊藤誠さんが最近上梓された「競争の作法」という新書を例に取り上げます。この本はマクロ経済学者として著名な齊藤さんが、マクロ経済分析をツールとして、個人を取り巻く日本経済の状況を吟味し、そこから個人がどういった選択したらよいかを述べた本で、筆者は、ここ数年出た新書の中で一番影響を受けた本となりました。ただその一方で、エピローグに「急いで書かなければならない」状況があったというように、冗長な言明や論旨が明確でない箇所、そして最初に立てた問いが結局最後まで経済学で根拠付けて解決されていないなどの「瑕疵」はあります。しかし、それ以上に、目からウロコが落ちる思いをしたところが各所にあって、これぞ新書のあるべき姿と思いました。なによりも齊藤さんのアツい実直な主張にとても共感しました。オススメです。ぜひご自分で読んでみてください。

「競争の作法——いかに働き、投資するか」(齊藤誠著、ちくま新書)

さて、その「競争の作法」においては、2001年1月から2007年10月まで続いた戦後最長の「いざなみ景気」(1960年代後半の、いざなぎ景気になぞらえて付けられた名称)について、日本企業の製品やサービスが消費者に評価されているという実質がない、見せかけの景気に過ぎなかったとしています。

その根拠として、ひとつは(a)株価の収益比率(PER)が高くとどまったまま企業収益以上の値をつけていたということ、もう1つは(b)いざなみ景気の後半3年間は実質実効為替レートが低かったので、その分普通の円安よりもさらに円安となり、日本の輸出産業の価格競争力が高まったこと、を上げています。

(b)の実質実効為替レートというのは、(日本以外のすべての)外国の物価水準に比べて日本の物価水準の割合を表す値です。実質実効為替レートの低下というのは、通常は円安の状態では長くは継続しないそうですが、いざなみ景気の後半3年間には起きていたそうです。「競争の作法」では、(a)、(b)を根拠として、日本の経済が実質の実力以上の評価を受けていた、見せかけの景気であると主張しています。詳しい解説は書籍の該当する箇所を読んでください。ここでは、上記(a)、(b)の2つについて、オープン・データから追試してみることにします。

まず、(a)の株価収益比率(PER)が高止まりしていたことを見てみます。PER値が高くなっているかどうかという評価は、日本の株式市場に対して、投資家がどの程度の利回りを求めているかということで決まります。「競争の作法」によれば、その値は年3%程度だそうで、PERに引き直すと「1/0.03 = 33.333...」くらいだそうです。ここでは30%とします。

PER値の実績データには、東京証券取引所のページにある、「長期データ(総合)」(xls)を利用します。株価データは時系列データですので、ここではその時系列データをRに取り込む手順も示そうと思います。

このデータも多少の整形をしないとRで読み込むことができません。筆者のほうでその加工を行い、東証1部と東証2部のPER値だけを抜き出したデータを作成しておきました。

これをRで読み込み、プロットします。やはり以下のように、筆者が用意したGoogle Docsから、Rのread.csv関数で直接ダウンロードしてください。今回のデータ系列は月ごとの時系列です。この時系列を利用するための時系列データ型に変換して、時系列プロットをしてみます。まずはデータの読み込みです。

> data <- read.csv("http://spreadsheets.google.com/pub?key=0AlBuJgqcP5f3dDFvaWNZWDBYWndwNW5wbVVURkViZ1E&hl=en&output=csv", header=TRUE)

> head(data)

year month PER1 PER2

1 1980 6 19.5 19.3

2 1980 7 19.8 19.4

3 1980 8 20.2 19.5

4 1980 9 20.7 19.8

5 1980 10 20.4 19.6

6 1980 11 20.5 20.0

haedで先頭を表示すると1980年6月から始まる時系列関数で、PER1カラムが東証1部のPER値を、PER2カラムが東証2部のPER値を表しています。

このPER1とPER2を時系列に変換し、時系列データとして利用するには以下のようなts関数を利用します。

> per2 <- ts(data$PER2, start=c(1980,6), frequency=12) > per1 <- ts(data$PER1, start=c(1980,6), frequency=12)

ここで、star=で指定するのは始まりの日付で、ここでは1980年6月を指定しています。またfrequencyで指定するのは、時系列の繰り返し周期です。ここでは12カ月で1年ですので、その値を指定しています。時系列のプロットには、以下のようにts.plot関数を利用します。30%のPER基準値もablineで引いていみましょう。

> ts.plot(per1, per2, type='l', xlab="year", lty=c(1,2), col=c(1,2), ylim=c(0,700)) > abline(h=30, col=3)

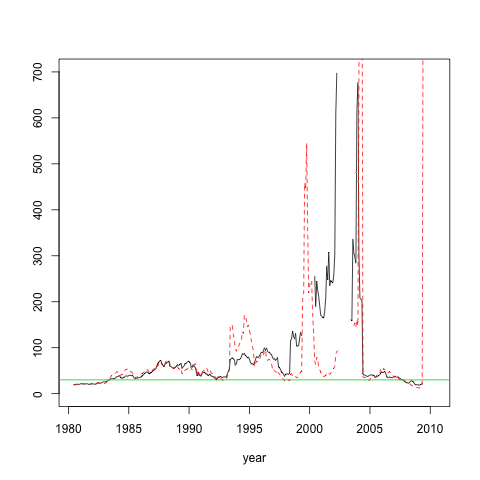

プロットがないところは、データが欠損しているところです。グラフの黒い実線が東証1部のPER値で、赤い破線が東証2部のPER値です。赤い波線は参考です。また、緑の水平線は基準となる30%線です。グラフを見ると、黒い実線の東証1部のPER値は、2000年になると基準値の30%どころか100%を大幅に超えて700%にまで到達していることが分かります。そして、2004年半ばに急速にPER値が下がって、ある程度正常の値に戻っていることが分かります。この2000年から2004年にかけて、株式市場では日経平均株価が1万円を割り込んで8000円以下にまで株価が暴落していました。

2003年前後は欠損してよく分かりませんが、それでも一度高騰したPER値が戻っていたことが分かります。株価が低いのにPER値も低い状況が2003年前後に実現していたことが分かります。ここでもう1度確認ですが、PER値の高い低いによって、株価が過大評価されているか過小評価されているを判断できる、ということでした。従って、2003年前後の時期は株式が買い時だったことが分かります。そして事実、海外投資家はこの時期に日本の株を適正値として買い叩いていたということが、「競争の作法」には記述されています。

これまでの通り、2003年前後の現象はあるにしても、基本的にいざなみ景気においては(a)のPER値が高止まりしていたという現象を確認できました。

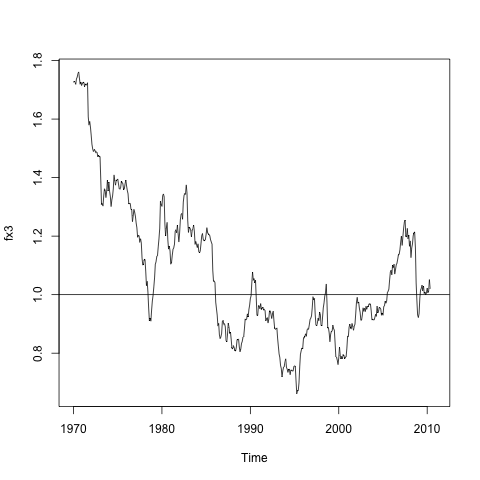

次は(b)の実質実効為替レートの低下について見てみましょう。「レート」ですので、1.0より高くなるか低くなるかによって、為替の低・高が決まります。1.0より実質実効レートが高ければ円安、1.0より低ければ円高です。こちらのデータは日本銀行にある為替データを利用します。まず、日本銀行の時系列統計データ検索サイトにアクセスします。

そして、以下の手順でたどれば、STFX180110002(実質実効為替レート指数) をダウンロードする「ダウンロード」ボタンまでたどり着きますので、これをダウンロードします。

為替 > 系列追加 > メニュー検索 > 各種マーケット関連統計(ST) > 展開 > 外国為替市場 > 展開 > 実効為替レート(名目・実質)> 展開 > STFX180110002(実質実効為替レート指数) > 追加 > OK > データ表示

こちらも、多少の整形が必要でしたので、念のためにこちらでそれを行っておきました(以下のコマンドラインのURL参照)。

これを読み込み、時系列グラフとしてプロットしてみましょう。1つ注意する点は、「競争の作法」で提示されている実質実効為替レートは、この日銀の「実質実効為替レート指数」の逆数に100を掛けたものであるということです。ts.plotで時系列をプロットし、1.0の線をablineで引いておきました。

> data <- read.csv("http://spreadsheets.google.com/pub?key=0AlBuJgqcP5f3dExEQkZfem1MeXFPZTA1UUVaVVZud3c&hl=en&output=csv",

> header=TRUE, skip=1)

> fx3 <- ts(1/data$stfx*100, start=c(1970,1),frequency=12)

> ts.plot(fx3, type='l')

> abline(h=1)

このグラフを見ると分かるのですが、2005年から2007年の3年間が1.0を超えて、1.2までに達しています。つまり、外国の物価水準に比べて日本の物価水準は2割も低かった、言い換えると、日本の輸出産業の価格競争力が2割も高まっていたということです。これを「競争の作法」では「目に見えない円安」と表現しています。

以上、「競争の作法」にある2つの主張を例に取り上げて、オープン・データを用いて検証を行ないました。

このように、多少の整形は必要にしても、オープン・データを利用し、図示・可視化を行えば、新聞や雑誌などで取り上げられている主張や、書籍や論文で表明されている意見について、自分の手元で十分な検証ができることをお分かりいただけたら幸いです。

次回について

今回はRの組み込みであるプロット機能を用いて、オープン・データをプロットし、そのグラフを検討することを実践してみました。1つの例は、散布図プロットで、もう1つの例は時系列プロットでした。次回は、外部ライブラリを活用してより高度な図示・可視化を行うとともに、Webサービスを利用したデータ取得についても実践してみたいと思います。それでは、2週間後にまたお目にかかりましょう。

著者紹介

バクフー株式会社

柏野雄太(かしの ゆうた)

理学系博士課程単位取得満期退学。研究所、SIベンチャー、ヤフー、ゾープ・ジャパン、オープンソース・ジャパンを経て、バクフー株式会社(www.bakfoo.com)を独立起業。スタートアップとして目が回る毎日。PythonおよびZopeに関わって8年になる。

昔の専門が宇宙物理学であったからか、趣味は数理科学、特に統計学、確率論。最近は数理疫学の学習。ただし、数理科学全般への浮気をしがち。また、文理のジャンルを超えた真性書痴である。スポーツは主にスイミング、種目はフリースタイルの長距離。ただし、最近は惰性になりがち。

アカデミックに愛想がつき、在宅勤務に飽きがきて、西海岸でインド人と喧嘩をし、東海岸でカンヅメにされたのも懲りずに、東京で好き勝手にやらせてもらってます。平日午前中から水泳行ったり……。

結婚十余年。子供は一男一女。

関連記事

- いまさらアルゴリズムを学ぶ意味

コーディングに役立つ! アルゴリズムの基本(1) - Zope 3の魅力に迫る

Zope 3とは何ぞや?(1) - 貧弱環境プログラミングのススメ

柴田 淳のコーディング天国 - Haskellプログラミングの楽しみ方

のんびりHaskell(1) - ちょっと変わったLisp入門

Gaucheでメタプログラミング(1)

Copyright © ITmedia, Inc. All Rights Reserved.

アイティメディアからのお知らせ

編集部からのお知らせ