武富士の経営破たんから、貸倒引当金を理解する:お茶でも飲みながら会計入門(40)

意外と知られていない会計の知識。元ITエンジニアの吉田延史氏が、会計用語や事象をシンプルに解説します。お仕事の合間や、ティータイムなど、すき間時間を利用して会計を気軽に学んでいただければと思います。

本連載の趣旨について、詳しくは「ITエンジニアになぜ会計は必要なのか」をご覧ください。

今回のテーマ:貸倒引当金

消費者金融大手の武富士は28日、東京地裁に会社更生法の適用を申請したと発表した。<中略>東京商工リサーチの調べによると、負債総額は約4336億円。未請求の「過払い利息」の返還債務を含めると、負債はさらに膨らむ見通しだ(MSN産経ニュース2010年9月28日より抜粋)。

ダンサーのCMで有名な武富士が経営破たんし、会社更生法を申請しました。消費者金融業界は現在、事業遂行が難しい局面に立たされています。その理由について、「貸倒引当金」(かしだおれひきあてきん)という会計上の考え方を通じて解説します。

【1】 「貸倒引当金」の前に、そもそも引当金とは?

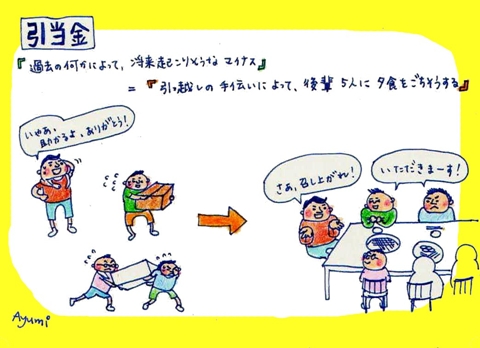

まず、貸倒引当金よりも広い意味の「引当金」全般について解説します。新聞の記事でも「賞与引当金」「退職給付引当金」などの言葉がよく出てくるかと思います。引当金がどういうものなのか、1つ身近な例で見ていきます。

Aさんは、いま住んでいるアパートが手狭になってきたので、マンションに引っ越すことにしました。引っ越し業者に頼むと、10万円かかってしまいます。10万円の出費は手痛いので、Aさんは会社の後輩5人に「今度夕食をおごるから」と約束して手伝ってもらうことにしました。引っ越しが終わった時点で、Aさんは引っ越し業者に頼んだらかかったであろう「10万円の出費」は回避できました。

この話において、Aさんは10万円まるまる得をしたわけではありません。この後で5人に夕食をごちそうすることになるからです。

「過去に起きたことによって将来起こりそうなマイナス」に備えて計上するのが「引当金」です。具体的には、後輩にごちそうする夕食代を見積もり費用(1人5000円とし、5人で2万5000円とします)として計上します。

【キーワード】引当金

過去に起きたことによって将来起こりそうなマイナスに備えて計上する費用。会計上は、実際にマイナスのことが起こったときに費用とするのではなく、過去の何かが起きたタイミングで概算計算し、費用として決算書に盛り込む。

【2】 リスクを予想して計上する「貸倒引当金」

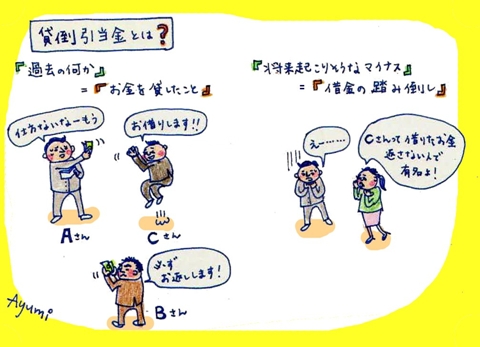

貸倒引当金にとって、「過去に起きたこと」とはある相手に「貸し」があること、「将来起こりそうなマイナス」とは「貸し」が返ってこないことです。貸倒引当金は、「貸し」が返ってこないことを想定して、貸した時点で貸借対照表に計上する金額です。

先ほどの例で、引き続き解説します。BさんとCさんは、その後Aさんに「お金を貸してほしい」と頼んできました。Aさんは、それぞれに5万円ずつ貸してあげることにしました。ところが、会社の同僚にその話をしたところ、Cさんはどうも借りたお金を返さない人として有名だったらしいのです。Aさん以外の人からもお金を借りているから注意した方がいいということでした。

この話において、「過去に起きたこと」とはお金を貸したこと、「将来起こりそうなマイナス」は、借金を踏み倒されてしまうことです。Bさんは返してくれそうです。しかし、Cさんの場合、同僚の話の信ぴょう性が高ければ、借金を返してくれないかもしれません。そのため、Cさんに貸した5万円については貸倒引当金を計上し、費用として認識することになります。

【3】 武富士が行っていたビジネス

貸倒引当金は、武富士のビジネスを理解するに当たって重要です。以下に、経営状況が厳しくなる前の武富士の決算書と、同規模の貸出額がある銀行 東京都民銀行の決算書の抜粋を記載します。

| 武富士 | 東京都民銀行 | |

|---|---|---|

| 営業貸付金(貸出金) | 1兆5600億円 | 1兆5700億円 |

| 貸倒引当金 | △1300億円 | △400億円 |

| 営業貸付金利息収益 (貸出金利息収益) |

3400億円 | 300億円 |

武富士の方が貸付金利息収益が多いですが、貸倒引当金が多く計上されています。

東京都民銀行が貸し出す融資先は、Bさんのような返してくれる見込みの高い顧客、すなわち担保となる不動産があるところや、信用力が高いところです。将来貸し倒れる可能性が低いために貸倒引当金は少なくなり、費用はそれほど増えません。

武富士は、無担保で信用力が少ないところにも融資をします。金利は高いですが、貸倒引当金も多く計上されるため、それだけ費用が増えます。貸倒損失(かしだおれそんしつ)は武富士がかぶる分、金利を高く設定することによって、武富士はビジネスとして成立していたのです。

ところが2006年、「高すぎる金利について法令違反がある」と最高裁が判決を下しました。金利を下げるだけでなく、これまでに受け取った金利についても、法外に高い部分については返還義務がある、ということになりました。金利をこれまでより低く設定しなければならないだけでもビジネスモデルに大きな衝撃を与えているのに、高すぎる金利部分の利息返還義務にも応えなければならないというダブルパンチにより、消費者金融業界は非常に苦しい環境に置かれました。そして今回、武富士は破たんに至ったのです。

貸倒引当金は、大半の企業の決算書で登場します。貸し付けがない会社でも貸倒引当金は登場します。通常の販売代金の場合、わたしたちがコンビニでおにぎりを買うときのように即金で払ってくれる得意先は少なく、1カ月ほど「ツケ」にしておくことがほとんどです(「ツケ」の金額は、「売掛金」という資産で表現します)。

売掛金でも現金回収できる見込みが低く、将来返ってこないマイナスが起こりそうな場合には、貸倒引当金を計上します。そのため、メーカーや商社などで、貸倒引当金は頻繁に決算書へ登場します。

ちなみに、将来起こるであろうことを見積もって費用計上しているため、実際に起こる損失額とは異なる場合が多々あります。先ほどの例でいうと、さすがに良心の呵責(かしゃく)を覚えたCさんが、1万円だけ返してくれることになるかもしれません。その場合、費用として盛り込むのは1万円少ない4万円でよかったことになります。

実際の損失額については、事実がはっきりした時点で見積もりと実際額との差額を決算書に反映させていけばよいのです。誰しも、将来のことを寸分違わず見通すことはできないわけですから、その時点で最善の見積もりがされていれば問題ありません。

簿記試験においても、各種引当金はよく登場します。どのような引当金であっても「過去のどの事象をトリガーとして、将来のマイナスをどう計算するのが最善か」ということに注目すると、計算式の意味がスムーズに理解できてよいかもしれませんね。それではまた。

筆者紹介

吉田延史(よしだのぶふみ)

京都生まれ。京都大学理学部卒業後、コンピュータの世界に興味を持ち、オービックにネットワークエンジニアとして入社。その後、公認会計士を志し同社を退社。2007年、会計士試験合格。仰星監査法人に入所し現在に至る。共著に「会社経理実務辞典」(日本実業出版社)がある。

イラスト:Ayumi

- 年収1000万円のエンジニアと年収600万円の営業、配偶者控除を受けられるのはどっち?

- 決算短信で読み解く「アイティメディア」の財政状況

- 会計士が解説する「FinTech(フィンテック)って何ですか?」

- なぜ東芝の不正会計事件で「新日本監査法人」に処分が下ったのか?

- 損益計算書に登場する5つの利益“+1”2015年版

- 東芝はどのように工事進行基準を操作して不正を行ったのか

- 実録 あるエンジニアが公認会計士に転身するまで

- 新入社員が必ず知るべき会計用語10選

- 【やってみた】クラウド会計ソフトを使って確定申告の計算をしてみた

- 税込み108円のコーヒー、売り上げは幾ら?

- 円安で得する会社、得しない会社

- 昇給したのに手取りが減った〜あるある話で学ぶ「住民税」

- 泣いたって許されない 経費や政務活動費の不正利用

- PERとPBRと配当利回り〜投資のための指標入門

- 残された5人〜事例で学ぶ「適時開示」入門

- 野原家の収支事情で学ぶ、連結決算の行い方

- 3分で分かる株式入門

- なぜ防げなかったのか〜 IT業界の不正事例

- 売上検収×債務支払×給与 新春三題噺

- 増税反対、5%しか払いません これって誰か損をする?

- トルネコは幾つそろばんを売ればいいのかな?

- 100万円の出どころは? 投資はこうして破綻する

- これで合格!? ITエンジニアのための簿記3級まとめ

- 補助簿で確認。いちごクレープ何枚売れた?

- 「ITエンジニアと会計」素朴な疑問に一挙回答!

- 「そういえばもらったかな?」源泉徴収票を見てみる

- 残った傘は何本ある? 分記法と三分法

- 現金持ってるのと同じ「小切手」、将来の約束「手形」

- 120万の車、3年乗って10万で売却。これって損? 得?

- これで2級もバッチリ! 簿記攻略のための下書きワザ

- 大阪城に非常階段を設置したら? 「固定資産」を考える

- 心の余裕・あせりを数値化する「経過勘定」

- 消費税の増税が、ITシステムに与える影響範囲を考える

- エンジニアは日経新聞のどこを読むべきか

- うっかり漢字間違いしやすい、会計用語まとめ

- うっかり混乱する“よく似た会計用語”まとめ

- 「純資産」=会社の価値を上げる、プランAとプランB

- 「うわ……私の支出、高すぎ?」転職時に知るべき支出のこと

- エンジニアのスタートアップで、会計知識はどれだけ必要か?

- 企業エンジニアとフリーエンジニアの社会保険料を比較する

- 社会保険料は、なぜこの額が天引きされるのか

- おいくらですか猫型ロボット――会計用語“のれん”を学ぶ

- ITベンチャーが採用する“ストックオプション制度”の正体

- オリンパスによる損失隠しの「飛ばしスキーム」

- 「会計のデバッグ」がお仕事! 監査法人入門

- 大王製紙の貸付金問題は、なぜ発見が遅れたのか

- 会計におけるWAN構築、「本支店会計」を知る

- エンジニアの勉強会費は、資産か費用か――繰延資産

- 残ったレッドブルはいくら? 「商品の繰越処理」基礎

- 馬券の例から考える、償却原価法の「金利の調整」

- 東京電力が保有するKDDI株から、「有価証券」を学ぶ

- 続・ITエンジニアとして知っておきたい21の会計知識【ニュース&社内業務編】

- ITエンジニアとして知っておきたい22の会計知識【簿記レベル編】

- ジャストシステムの株式売買から学ぶインサイダー取引

- SIerが出した見積書を、ユーザー企業はどう判断するのか

- IT企業はエンジニアの人月単価をどうやって決めているか?

- 個人に関わる、震災復興支援の税金制度まとめ

- 経理にとってのデスマーチ? 決算業務の過密スケジュール

- 「残念」発言で注目を集めた、MBO基礎

- 理想的なのに採用されないのはなぜ? 直接原価計算

- 製造業が成功する鍵を握る? 「標準原価計算」

- SI企業は、原価=エンジニアをどう計算するのか?

- 簿記はエンジニアの仕事で本当に使える? 会計資格・本音トーク!

- 勘定科目はサーフィンに似ている? 原価計算入門

- アプリ開発ビジネスで独立したら、「消費税」をどう納めるのか?

- アプリ開発ビジネスで独立するなら、知っておきたい「所得税計算」

- 武富士の経営破たんから、貸倒引当金を理解する

- 総額2兆円分! なぜ円高だと“為替介入”するのか

- 会計士が「これはよい!」と腹の底から思う「会計の良書」4選

- ゲームと現実の違いは? 「桃鉄」で減価償却を考える

- 日本企業の決算日、「3月末」が多い4つの理由

- 『美味しんぼ』の究極のメニュー、製造原価はいくら?

- すべての道は会計システムに通ず――会計システム入門

- エンジニアも知っておきたい! 営業の基礎知識

- キャッシュ・フロー計算書から「粉飾決算」を読み解く

- 「なぜあんなに高額?」役員給与を決めるのは誰か

- 意外と知らない? 「退職金」の種類と計算方法

- 元ITエンジニア3人が語る、会計士も楽じゃない!

- 「事業仕分け」「修正予算」って何? 国家予算の全体像

- 倒産してもJALはなくならない! 会社更生法を知ろう

- 公認会計士の「就職難」はなぜ起こっているのか?

- 還付超過はなぜ起こる? 法人税を理解する5W1H

- 年末恒例イベント「年末調整」を理解する

- 知っておいて損はない! 給与明細の見方

- 会計界の洗練されたプログラミング言語――複式簿記

- 出光の営業利益が80億円増加した理由

- JALの危険性が分かる貸借対照表の読み方

- 値下げの限界はどこ? “高速料金800円”の真実

- トヨタが赤字でも株主配当できた理由

- エンジニアのための景気底打ちとIT投資の仕組み

- システム受注にも使われるリース取引の会計処理

- 損益計算書に登場する5つの利益

- 買収の対価って? ローソンのam/pm買収に学ぶ

- 自分が払った消費税、どうやって納められているの?

- ITエンジニアになぜ会計は必要なのか

- 任天堂の減益から読む、円高が会計に与える影響

- 税法と企業会計のずれから生まれる繰延税金資産

- 会計監査でIT全般統制をチェックする理由

- キャッシュ・フロー計算書の仕組みと見方

- 国際会計基準が日本にもやってくる

- IT企業で仕組まれやすい、循環取引の構造

- 決算書をお化粧する、連結外しの仕掛け

- システム導入にかかるコストを損益インパクトで見る

- 黒字倒産が起きるわけとその対策

- 有価証券報告書で気になる企業の給与水準が分かる

- 連結決算って何を連結しているの?

Copyright © ITmedia, Inc. All Rights Reserved.